Sociétés financières (S.12)

Définition

2.55 Définition : le secteur des sociétés financières (S.12) est constitué des unités institutionnelles dotées de la personnalité juridique qui sont des producteurs marchands et dont l'activité principale consiste à produire des services financiers. Ces unités institutionnelles sont toutes des sociétés ou des quasi-sociétés dont la fonction principale consiste :

- a) à fournir des services d'intermédiation financière (intermédiaires financiers) ; et/ou

- b) à exercer des activités financières auxiliaires (auxiliaires financiers).

Sont également incluses les unités institutionnelles fournissant des services financiers dont la plupart des actifs ou passifs ne font pas l'objet d'opérations sur des marchés ouverts.

2.56 L'intermédiation financière est l'activité par laquelle une unité institutionnelle acquiert des actifs financiers et contracte des engagements pour son propre compte par le biais d'opérations financières sur le marché. Dans le cadre du processus d'intermédiation financière, les actifs et passifs des intermédiaires financiers sont transformés ou regroupés sur la base de critères tels que l'échéance, le volume, le degré de risque, etc. Par activités financières auxiliaires, il faut entendre des activités liées à l'intermédiation financière mais n'en faisant toutefois pas partie.

Intermédiaires financiers

2.57 L'activité d'intermédiation financière consiste à acheminer des fonds entre des tierces parties dont l'une dispose de moyens excédentaires et l'autre est à la recherche de fonds. L'intermédiaire financier n'est pas uniquement un agent agissant pour le compte de ces unités institutionnelles, il supporte lui-même un risque en acquérant des actifs financiers et en contractant des engagements pour son propre compte.

2.58 Les opérations d'intermédiation financière peuvent porter sur n'importe quel type de passifs, à l'exception des «Autres comptes à payer» (AF.8). Toutes les catégories d'actifs financiers, à l'exception de la catégorie «Droits sur les provisions techniques d'assurances, sur les fonds de pensions et sur les réserves de garanties standard» (AF.6), mais y compris les «Autres comptes à recevoir», peuvent faire l'objet d'opérations d'intermédiation financière. Les intermédiaires financiers peuvent investir leurs avoirs en actifs non financiers, y compris en biens immobiliers. Pour être considérée comme intermédiaire financier, une société doit souscrire des engagements sur le marché et transformer des fonds. Les sociétés immobilières ne sont pas des intermédiaires financiers.

2.59 L'activité des sociétés d'assurance et des fonds de pension porte sur la mutualisation de risques. Les engagements de ces organismes sont constitués des «droits sur les provisions techniques d'assurances, sur les fonds de pensions et sur les réserves de garanties standard» (AF.6). Ils ont pour contrepartie les fonds investis par les sociétés d'assurance et les fonds de pension agissant en qualité d'intermédiaires financiers.

2.60 La fonction première des fonds d'investissement monétaires et non monétaires consiste à contracter des engagements en émettant des «parts de fonds d'investissement» (AF.52). Ils transforment ensuite les capitaux ainsi collectés en acquérant des actifs financiers et/ou des biens immobiliers. Les fonds d'investissement sont classés dans les intermédiaires financiers. Toute variation de la valeur de leurs actifs et passifs autres que leurs propres parts est reflétée dans leurs fonds propres (voir point 7.07). Mais comme la valeur des fonds propres d'un fonds d'investissement est égale à celle de ses parts, toute variation de la valeur de ses actifs et passifs sera répercutée dans la valeur marchande de ses parts. Les fonds d'investissement investissant en biens immobiliers doivent être considérés comme des intermédiaires financiers.

2.61 L'intermédiation financière se limite à l'acquisition d'actifs et à la souscription d'engagements avec le public en général ou avec des sous-groupes spécifiques relativement importants de celui-ci. Lorsque des opérations concer- nent uniquement des ménages ou des groupes restreints de personnes, il ne sera pas question d'intermédiation financière.

2.62 Il peut exister des exceptions à la règle générale limitant l'intermédiation financière aux opérations financières sur le marché. Citons comme exemple les banques communales de crédit et d'épargne, qui sont liées aux communes concernées, ou encore les sociétés de crédit-bail dépendant du groupe auquel elles appartiennent pour acquérir ou investir des fonds. Pour être considérées comme intermédiaires financiers, leurs activités de prêt ou d'épargne devront être indépendantes de la commune ou du groupe concernés.

Auxiliaires financiers

2.63 Par activités financières auxiliaires, il faut entendre des activités auxiliaires à la réalisation d'opérations sur actifs et passifs financiers et au regroupement/à la transformation de fonds. Les auxiliaires financiers ne s'exposent pas eux-mêmes à des risques lorsqu'ils acquièrent des actifs ou souscrivent des engagements. Ils facilitent la conclusion d'opérations d'intermédiation financière. Les sièges sociaux dont l'ensemble ou la plupart des filiales sont des sociétés financières sont des auxiliaires financiers.

Sociétés financières autres que les intermédiaires financiers et les auxiliaires financiers

2.64 Les sociétés financières autres que les intermédiaires financiers et les auxiliaires financiers sont des unités institutionnelles fournissant des services financiers, dont la plupart des actifs ou passifs ne sont pas échangés sur les marchés ouverts.

Unités institutionnelles incluses dans le secteur des sociétés financières

2.65 Les unités institutionnelles faisant partie du secteur des sociétés financières (S.12) sont les suivantes&nbp;:

- a) les sociétés de capital privées et publiques dont la fonction principale consiste à fournir des services d'intermédiation financière et/ou à exercer des activités financières auxiliaires ;

- b) les sociétés coopératives et les sociétés de personnes dotées de la personnalité juridique dont la fonction principale consiste à fournir des services d'intermédiation financière et/ou à exercer des activités financières auxiliaires ;

- c) les producteurs publics dotés de la personnalité juridique dont la fonction principale consiste à fournir des services d'intermédiation financière et/ou à exercer des activités financières auxiliaires ;

- d) les institutions sans but lucratif dotées de la personnalité juridique dont la fonction principale consiste à fournir des services d'intermédiation financière et/ou à exercer des activités financières auxiliaires, ou qui sont au service de sociétés financières ;

- e) les sièges sociaux lorsque l'ensemble ou la plupart de leurs filiales ont, en tant que sociétés financières, pour fonction principale la fourniture de services d'intermédiation financière et/ou l'exercice d'activités financières auxiliaires. Ces sièges sociaux sont classés parmi les auxiliaires financiers (S.126) ;

- f) les sociétés holding, lorsque leur fonction principale consiste à détenir les actifs d'un groupe de sociétés filiales. Les éléments constitutifs du groupe peuvent être financiers ou non; cela n'affecte pas le classement des sociétés holding dans les institutions financières captives (S.127) ;

- g) les EVS dont l'activité principale est la fourniture de services financiers ;

- h) les fonds d'investissement non constitués en sociétés, prenant la forme de portefeuilles-titres constitués par des groupes d'investisseurs, dont la gestion est généralement assurée par d'autres sociétés financières. Ces fonds constituent des unités institutionnelles distinctes des sociétés financières qui les gèrent ;

- i) les unités non constituées en sociétés dont la fonction principale consiste à fournir des services d'intermédiation financière et qui sont soumises à une réglementation et à une supervision (dans la plupart des cas, elles sont classées parmi les institutions de dépôt, à l'exclusion de la banque centrale, ou parmi les sociétés d'assurance et les fonds de pension) sont réputées jouir de l'autonomie de décision et avoir une gestion autonome de celle de leurs propriétaires. Leur comportement économique et financier s'apparente à celui des sociétés financières ; c'est pourquoi ces unités sont traitées comme des unités institutionnelles distinctes. Citons comme exemple les succursales de sociétés financières non résidentes.

Les neuf sous-secteurs des sociétés financières

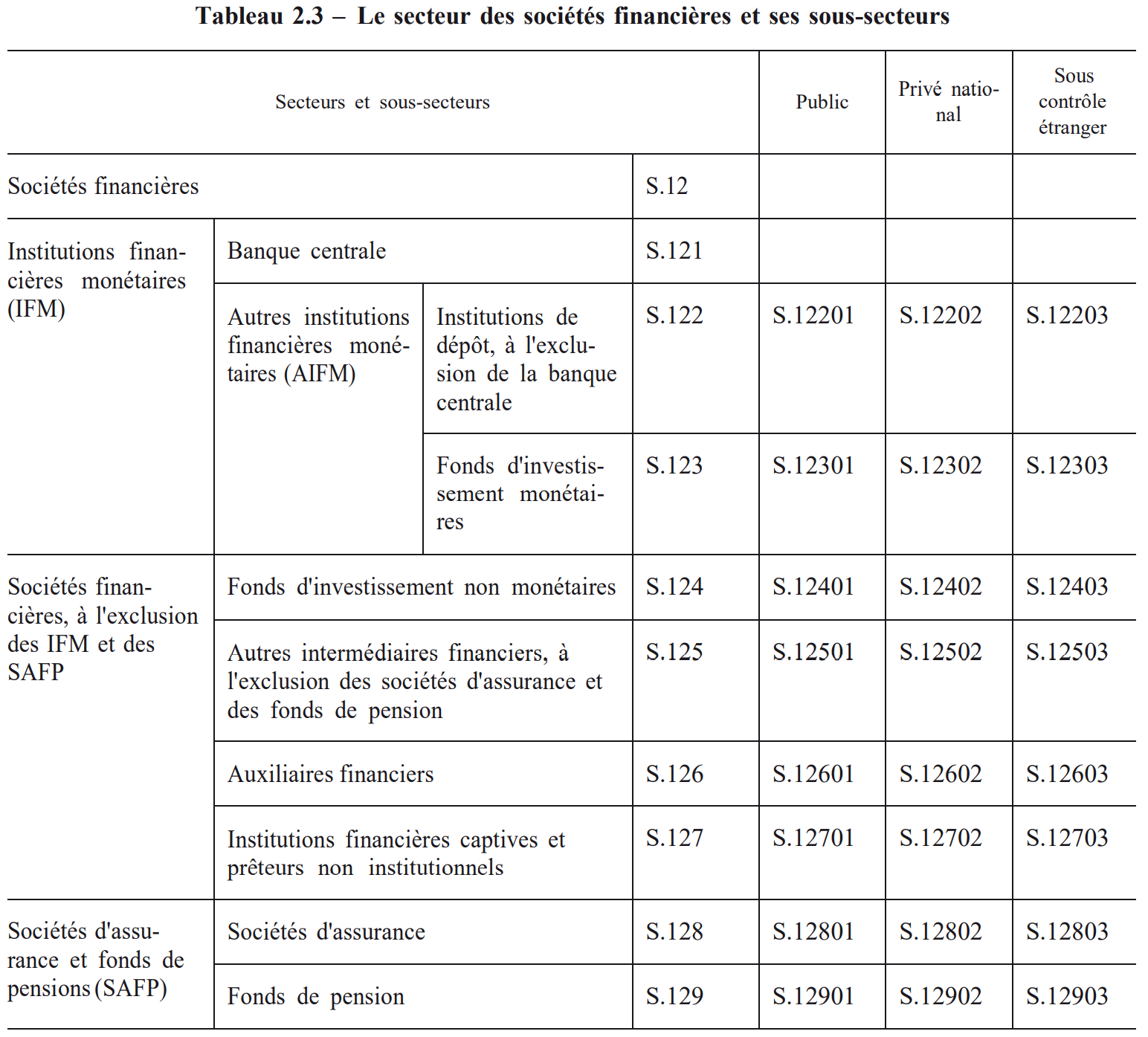

2.66 Le secteur des sociétés financières comprend les sous-secteurs suivants :

- a) banque centrale (S.121) ;

- b) institutions de dépôt, à l'exclusion de la banque centrale (S.122) ;

- c) fonds d'investissement monétaires (S.123) ;

- d) fonds d'investissement non monétaires (S.124) ;

- e) autres intermédiaires financiers, à l'exclusion des sociétés d'assurance et des fonds de pension (S.125) ;

- f) auxiliaires financiers (S.126) ;

- g) institutions financières captives et prêteurs non institutionnels (S.127) ;

- h) sociétés d'assurance (S.128) ;

- i) fonds de pension (S.129).

Combinaison des sous-secteurs des sociétés financières

2.67 Les «institutions financières monétaires» (IFM) telles que définies par la BCE comprennent toutes les unités institutionnelles incluses dans les sous-secteurs de la «banque centrale» (S.121), des «institutions de dépôt, à l'exclusion de la banque centrale» (S.122) et des «fonds d'investissement monétaires» (S.123).

2.68 Les «autres institutions financières monétaires» englobent les intermédiaires financiers par le canal desquels les mesures de politique monétaire décidées par la banque centrale (S.121) sont répercutées sur les autres entités de l'économie. Il s'agit des «institutions de dépôt, à l'exclusion de la banque centrale» (S.122) et des «fonds d'investissement monétaires» (S.123).

2.69 Les intermédiaires financiers actifs dans la mutualisation des risques sont les «sociétés d'assurance et fonds de pension» (SAFP), qui comprennent les sous-secteurs des «sociétés d'assurance» (S.128) et des «fonds de pension» (S.129).

2.70 Les «sociétés financières, à l'exclusion des IMF et des SAFP», comprennent les sous-secteurs «fonds d'investisse- ment non monétaires» (S.124), «autres intermédiaires financiers, à l'exclusion des sociétés d'assurance et des fonds de pension» (S.125), «auxiliaires financiers» (S.126) et «institutions financières captives et prêteurs non institutionnels» (S.127).

Ventilation des sous-secteurs des sociétés financières selon qu'elles sont sous contrôle public, privé national ou étranger

2.71 À l'exclusion du sous-secteur S.121, chaque sous-secteur est ventilé de la façon suivante :

- a) sociétés financières publiques ;

- b) sociétés financières privées nationales ;

- c) sociétés financières sous contrôle étranger.

Les critères de ventilation sont identiques à ceux appliqués aux sociétés non financières (voir points 2.51 à 2.54).

Banque centrale (S.121)

2.72 Définition : le sous-secteur de la banque centrale (S.121) regroupe toutes les sociétés et quasi-sociétés financières dont la fonction principale consiste à émettre la monnaie, à maintenir sa valeur interne et externe et à gérer une partie ou la totalité des réserves de change du pays.

2.73 Ce sous-secteur comprend les intermédiaires financiers suivants :

- a) la banque centrale du pays, y compris lorsqu'elle participe au Système européen de banques centrales (SEBC) ;

- b) les organismes monétaires centraux d'origine essentiellement publique (par exemple, les organismes chargés de gérer les réserves de change ou d'émettre la monnaie) qui tiennent une comptabilité complète et jouissent de l'autonomie de décision vis-à-vis de l'administration centrale. Lorsque ces activités sont exercées soit par l'administration centrale, soit par la banque centrale, il n'existe pas d'unités institutionnelles distinctes.

2.74 Le sous-secteur S.121 exclut les organismes autres que la banque centrale qui sont chargés de réglementer ou de superviser les sociétés financières ou les marchés financiers, organismes qui relèvent du sous-secteur S.126.

Institutions de dépôt, à l'exclusion de la banque centrale (S.122)

2.75 Définition : le sous-secteur «institutions de dépôts, à l'exclusion de la banque centrale» (S.122) comprend toutes les sociétés et quasi-sociétés financières, à l'exclusion de celles relevant des sous-secteurs «banque centrale» et «fonds d'investissement monétaires», exerçant à titre principal des activités d'intermédiation financière consistant à recevoir des dépôts et/ou des proches substituts des dépôts de la part d'unités institutionnelles et donc, pas seulement des IMF ainsi qu'à octroyer des crédits et/ou à effectuer des placements en valeurs mobilières pour leur propre compte.

2.76 Appeler simplement «banques» les institutions de dépôt, à l'exclusion de la banque centrale, n'est pas possible parce que ces institutions peuvent comprendre, d'une part, certaines sociétés financières qui ne se désignent pas elles-mêmes sous ce nom ou qui ne sont pas autorisées à le faire dans certains pays et, d'autre part, certaines autres sociétés financières qui se qualifient elles-mêmes de banques mais qui ne sont pas en fait des institutions de dépôt. Relèvent du sous-secteur S.122 les intermédiaires financiers suivants :

- a) les banques commerciales, les banques universelles, les banques à vocation polyvalente ;

- b) les caisses d'épargne (y compris les mutuelles d'épargne et les caisses d'épargne-logement) ;

- c) les organismes de chèques et virements postaux, les banques postales ;

- d) les banques et caisses de crédit municipal, rural ou agricole ;

- e) les coopératives de banque, les caisses de crédit mutuel ;

- f) les banques spécialisées (par exemple, les banques d'affaires, les maisons d'émission ou les banques privées) ;

- g) les institutions de monnaie électronique exerçant à titre principal des activités d'intermédiation financière.

2.77 Les intermédiaires financiers énumérés ci-après sont classés dans le sous-secteur S.122 lorsqu'ils reçoivent des fonds remboursables du public, que ce soit sous la forme de dépôts ou d'une autre manière, par exemple l'émission continue de titres de créance à long terme&nbp;:

- a) les sociétés octroyant des crédits hypothécaires (y compris les sociétés de prêts à la construction, les banques hypothécaires et les organismes de crédit foncier)&nbp;;

- b) les organismes de crédit municipal ;

Si tel n'est pas le cas, les intermédiaires financiers relèvent du sous-secteur S.124.

2.78 Le sous-secteur S.122 ne comprend pas :

- a) les sièges sociaux qui supervisent et gèrent d'autres unités d'un groupe composé principalement d'institutions de dépôt, à l'exclusion de la banque centrale, mais qui ne sont pas eux-mêmes des institutions de dépôt. Ces sièges sociaux relèvent du sous-secteur S.126 ;

- b) les institutions sans but lucratif dotées de la personnalité juridique qui servent des institutions de dépôt mais qui n'exercent aucune activité d'intermédiation financière. Ces institutions relèvent du sous-secteur S.126 ; et

- c) les institutions de monnaie électronique n'exerçant pas à titre principal des activités d'intermédiation financière.

Fonds d'investissement monétaires (S.123)

2.79 Définition : le sous-secteur des fonds d'investissement monétaires (S.123) regroupe toutes les sociétés et quasi-sociétés financières, à l'exclusion de celles relevant du sous-secteur de la banque centrale et du sous-secteur des institutions de crédit, qui exercent à titre principal des activités d'intermédiation financière. Leur activité consiste à émettre des parts de fonds d'investissement en tant que proches substituts des dépôts de la part d'unités institutionnelles et, pour leur propre compte, à effectuer des placements essentiellement dans des parts de fonds d'investissement monétaires, des titres de créance à court terme et/ou des dépôts.

2.80 Relèvent du sous-secteur S.123 les intermédiaires financiers suivants : les fonds d'investissement, y compris les fonds communs de placement, les sociétés d'investissement à capital variable et les autres organismes de placement collectif dont les parts sont des proches substituts des dépôts.

2.81 Le sous-secteur S.123 ne comprend pas :

- a) les sièges sociaux qui supervisent et gèrent un groupe composé principalement de fonds d'investissement monétaires mais qui ne sont pas eux-mêmes des fonds d'investissement monétaires. Ces sièges sociaux relèvent du sous-secteur S.126 ;

- b) les institutions sans but lucratif dotées de la personnalité juridique qui servent des fonds d'investissement monétaires mais qui n'exercent aucune activité d'intermédiation financière. Ces institutions relèvent du soussecteur S.126.

Fonds d'investissement non monétaires (S.124)

2.82 Définition : le sous-secteur des fonds d'investissement non monétaires (S.124) comprend tous les organismes de placement collectif, à l'exclusion de ceux qui font partie du sous-secteur des fonds d'investissement monétaires, exerçant à titre principal des activités d'intermédiation financière. Leur activité consiste à émettre des parts de fonds d'investissement qui ne sont pas des proches substituts des dépôts et à effectuer, pour leur propre compte, des investissements essentiellement dans des actifs financiers autres que des actifs financiers à court terme ainsi que dans des actifs non financiers (généralement immobiliers).

2.83 Les fonds d'investissement non monétaires englobent les fonds communs de placement, les sociétés d'investissement à capital variable et les autres organismes de placement collectif dont les parts ne sont pas considérées comme des proches substituts des dépôts.

2.84 Relèvent du sous-secteur S.124 les intermédiaires financiers suivants :

- a) les fonds d'investissement à capital variable dont les parts sont, à la demande des porteurs, rachetées ou remboursées, directement ou indirectement, à charge des actifs de ces organismes ;

- b) les fonds d'investissement à capital fixe où les investisseurs rejoignant ou quittant le fonds doivent respectivement acheter ou vendre les parts existantes ;

- c) les fonds de placements immobiliers ;

- d) les fonds d'investissement qui investissent dans d'autres fonds («fonds de fonds») ;

- e) les fonds spéculatifs («hedge funds») qui couvrent divers types d'organismes de placement collectif impliquant un investissement minimal élevé, une réglementation peu développée et un éventail de stratégies d'investissement.

2.85 Le sous-secteur S.124 ne comprend pas :

- a) les fonds de pension, qui font partie du sous-secteur «fonds de pension» ;

- b) les fonds à vocation spéciale des administrations publiques, appelés «fonds souverains». Les fonds à vocation spéciale des administrations publiques sont classés parmi les institutions financières captives lorsqu'ils sont considérés comme sociétés financières. La décision de classer un fonds à vocation spéciale des administrations publiques dans le secteur des administrations publiques ou dans celui des sociétés financières sera prise sur la base des critères relatifs aux unités des administrations publiques à vocation spéciale visés au point 2.27 ;

- c) les sièges sociaux qui supervisent et gèrent un groupe composé principalement de fonds d'investissement non monétaires mais qui ne sont pas eux-mêmes des fonds d'investissement. Ces sièges sociaux relèvent du soussecteur S.126 ;

- d) les institutions sans but lucratif dotées de la personnalité juridique qui servent des fonds d'investissement non monétaires mais qui n'exercent aucune activité d'intermédiation financière. Ces institutions relèvent du soussecteur S.126.

Autres intermédiaires financiers, à l'exclusion des sociétés d'assurance et des fonds de pension (S.125)

2.86 Définition : le sous-secteur des autres intermédiaires financiers, à l'exclusion des sociétés d'assurance et des fonds de pension (S.125), regroupe toutes les sociétés et quasi-sociétés financières dont la fonction principale consiste à fournir des services d'intermédiation financière en souscrivant des engagements provenant d'unités institutionnelles sous des formes autres que du numéraire, des dépôts, des parts de fonds d'investissement ou des engagements liés à des régimes d'assurance, de pensions et de garanties standard.

2.87 Le sous-secteur S.125 regroupe des intermédiaires financiers qui, pour l'essentiel, sont engagés dans des activités de financement à long terme. C'est cette prédominance au niveau des échéances qui, dans la plupart des cas, permettra de faire la distinction entre ce sous-secteur et les AIFM (S.122 et S.123). En outre, c'est l'inexistence de passifs sous forme de parts de fonds d'investissement qui ne sont pas considérées comme des proches substituts des dépôts ou des droits sur les provisions techniques d'assurances, sur les fonds de pensions et sur les réserves de garanties standard qui permettra de tracer la démarcation avec les sous-secteurs des fonds d'investissement non monétaires (S.124), des sociétés d'assurance (S.128) et des fonds de pension (S.129).

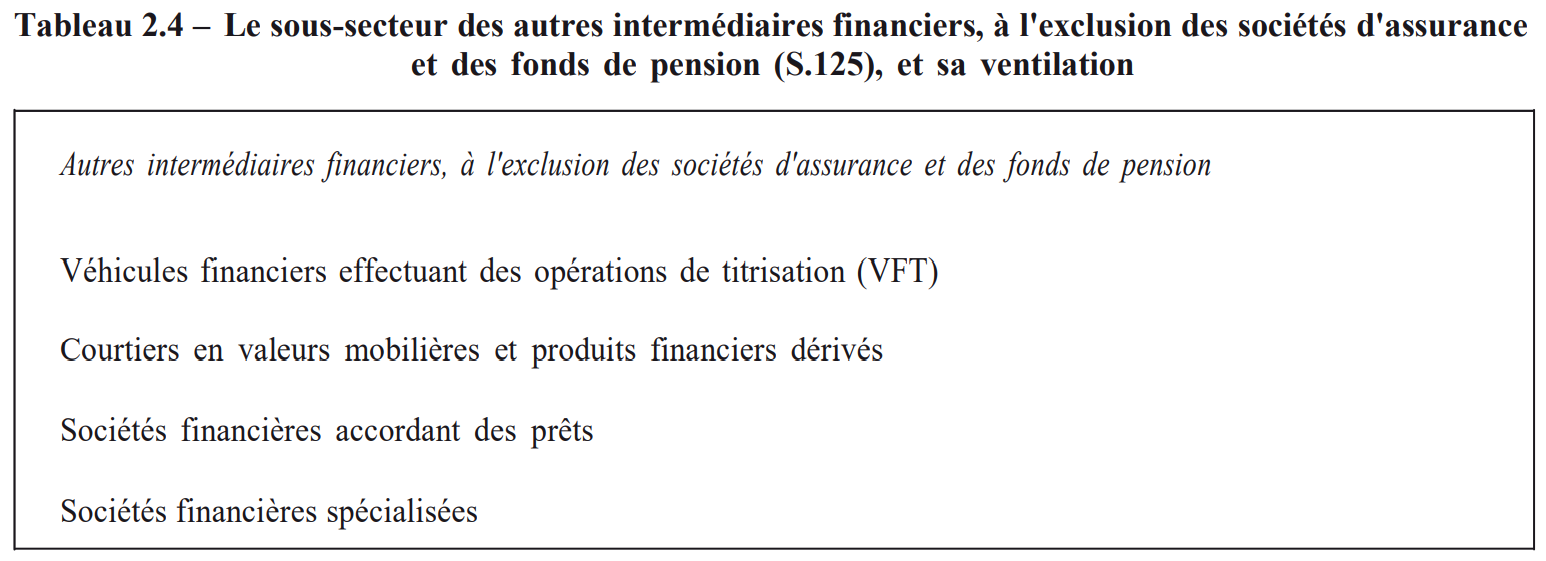

2.88 Le sous-secteur des «autres intermédiaires financiers, à l'exclusion des sociétés d'assurance et des fonds de pension» (S.125) est ventilé entre les sous-secteurs suivants: véhicules financiers effectuant des opérations de titrisation, courtiers en valeurs mobilières et produits financiers dérivés, sociétés financières accordant des prêts et sociétés financières spécialisées (voir tableau 2.4).

2.89 Sont exclues du sous-secteur S.125 les institutions sans but lucratif dotées de la personnalité juridique qui servent d'autres intermédiaires financiers mais qui n'exercent aucune activité d'intermédiation financière. Ces institutions sont classées dans le sous-secteur S.126.

Véhicules financiers effectuant des opérations de titrisation (VFT)

2.90 Définition : les véhicules financiers effectuant des opérations de titrisation sont des sociétés qui réalisent des opérations de titrisation. Les VFT qui satisfont aux critères de l'unité institutionnelle sont classés en S.125, sinon ils sont traités comme une partie intégrante de leur maison mère.

Courtiers en valeurs mobilières et produits financiers dérivés, sociétés financières accordant des prêts et sociétés financières spécialisées

2.91 Les courtiers en valeurs mobilières et produits financiers dérivés (travaillant pour leur compte propre) sont des intermédiaires financiers travaillant pour leur compte propre.

2.92 Les sociétés financières accordant des prêts comprennent, par exemple, les intermédiaires financiers exerçant des activités :

- a) de crédit-bail ;

- b) de location-vente et d'octroi de prêts personnels ou de financements commerciaux ; ou

- c) d'affacturage.

2.93 Les sociétés financières spécialisées sont des intermédiaires financiers comme :

- a) les sociétés proposant du capital-risque et des capitaux d'amorçage ;

- b) les sociétés proposant des financements des exportations/importations ;

- c) les sociétés qui reçoivent des dépôts et/ou des proches substituts des dépôts ou contractent des crédits uniquement auprès des institutions financières monétaires ; ces intermédiaires financiers englobent également les chambres de compensation à contrepartie centrale réalisant des opérations de mise en pension entre institutions financières monétaires.

2.94 Les sièges sociaux qui supervisent et gèrent un groupe de filiales dont la fonction principale consiste à fournir des services d'intermédiation financière et/ou à exercer des activités financières auxiliaires sont classés dans le sous-secteur S.126.

Auxiliaires financiers (S.126)

2.95 Définition : le sous-secteur des auxiliaires financiers (S.126) comprend toutes les sociétés et quasi-sociétés financières dont la fonction principale consiste à exercer des activités étroitement liées à l'intermédiation financière mais qui ne sont pas elles-mêmes des intermédiaires financiers.

2.96 Relèvent notamment du sous-secteur S.126 les sociétés et quasi-sociétés financières suivantes :

- a) les courtiers d'assurance, les organismes de sauvetage et d'avarie, les conseillers en assurance et en pension, etc. ;

- b) les courtiers de crédit, les courtiers en valeurs mobilières, les conseillers en placement, etc. ;

- c) les sociétés d'introduction en Bourse qui gèrent les émissions de titres ;

- d) les sociétés dont la fonction principale consiste à garantir par endossement des effets et instruments analogues ;

- e) les sociétés qui préparent (sans les émettre) des produits financiers dérivés et des instruments de couverture tels que des contrats d'échange («swaps»), des options et des contrats à terme ;

- f) les sociétés qui fournissent les infrastructures nécessaires au fonctionnement des marchés financiers ;

- g) les autorités centrales de contrôle des intermédiaires financiers et des marchés financiers lorsqu'elles constituent des unités institutionnelles distinctes ;

- h) les gestionnaires de fonds de pension, d'organismes de placement collectif, etc. ;

- i) les sociétés de bourses de valeurs mobilières ou de contrats d'assurance ;

- j) les institutions sans but lucratif dotées de la personnalité juridique qui servent des sociétés financières mais qui n'exercent aucune activité d'intermédiation financière [point 2.46 d)] ;/li>

- k) les organismes de paiement (qui facilitent les paiements entre acheteurs et vendeurs).

2.97 Le sous-secteur S.126 comprend aussi les sièges sociaux dont les filiales sont en totalité ou en majorité des sociétés financières.

Institutions financières captives et prêteurs non institutionnels (S.127)

2.98 Définition : le sous-secteur des «institutions financières captives et prêteurs non institutionnels» (S.127) comprend toutes les sociétés et quasi-sociétés financières qui n'exercent aucune activité d'intermédiation financière ni ne fournissent de services financiers auxiliaires et dont la plus grande partie des actifs ou des passifs ne fait pas l'objet d'opérations sur les marchés financiers ouverts.

2.99 Relèvent notamment du sous-secteur S.127 les sociétés et quasi-sociétés financières suivantes :

-

a) les unités qui constituent des entités juridiques comme les fiducies, les agences immobilières, les organismes

- de comptabilité ou les sociétés boîtes aux lettres ;

- b) les sociétés holding qui détiennent un niveau de capital leur permettant d'assurer le contrôle d'un groupe de sociétés filiales et dont la fonction principale est de posséder ce groupe sans fournir aucun autre service aux entreprises dans lesquelles elles détiennent des fonds propres; en d'autres termes, elles n'administrent pas ou ne gèrent pas d'autres unités ;

- c) les entités à vocation spéciale qui peuvent être considérées comme des unités institutionnelles et qui lèvent des fonds sur les marchés ouverts, destinés à être utilisés par leur société mère ;

- d) les unités qui fournissent des services financiers exclusivement grâce à leurs fonds propres ou à des fonds fournis par un bailleur de fonds à une série de clients et qui endossent le risque financier en cas de défaut de paiement du débiteur. Citons comme exemples les prêteurs non institutionnels ou les sociétés qui accordent des prêts étudiants ou des prêts au commerce extérieur à partir de fonds reçus d'un bailleur de fonds comme une administration publique ou une institution sans but lucratif et les prêteurs sur gage qui s'engagent principalement dans le prêt ;/li>

- e) les fonds à vocation spéciale des administrations publiques, généralement appelés «fonds souverains», s'ils sont classés parmi les sociétés financières.

Sociétés d'assurance (S.128)

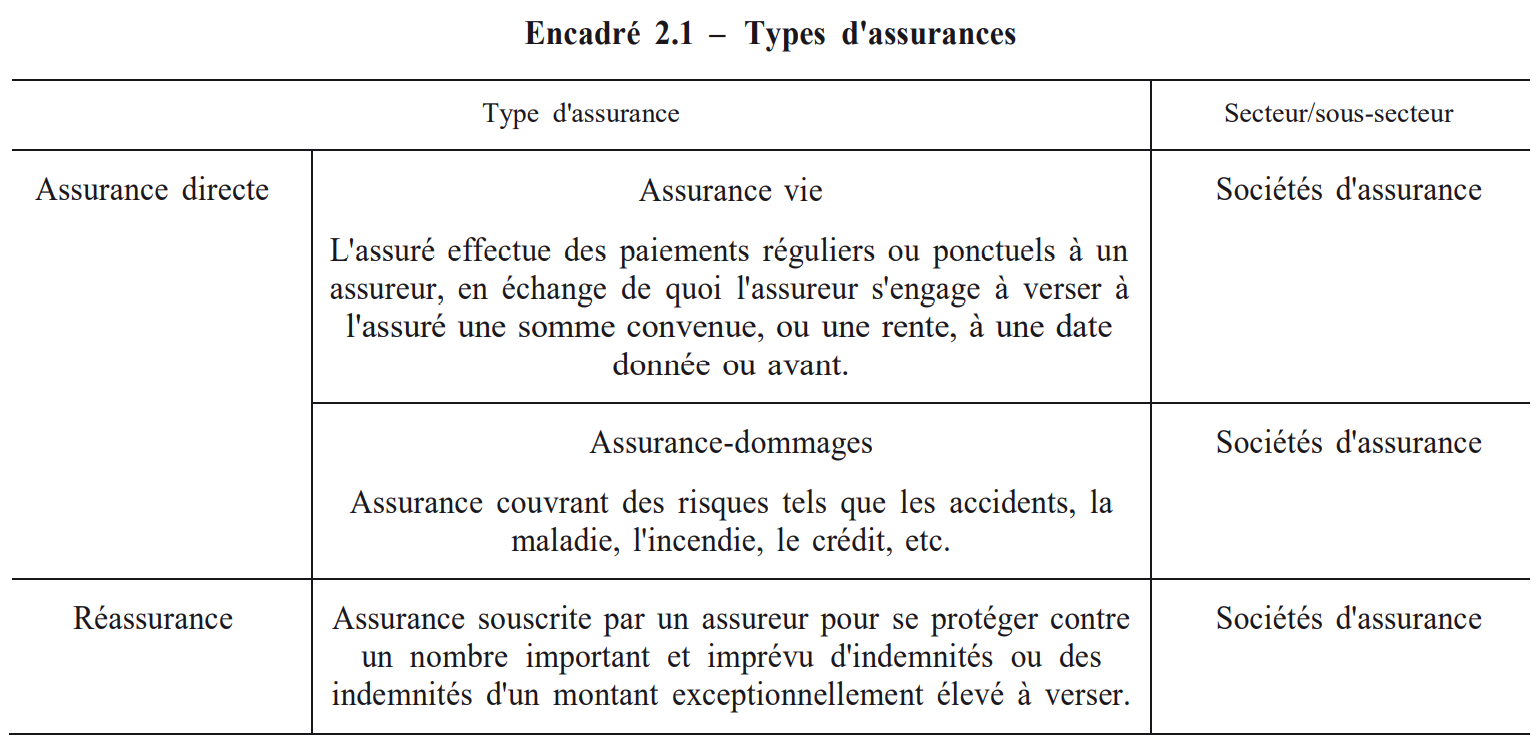

2.100 Définition : le sous-secteur des sociétés d'assurance (S.128) regroupe toutes les sociétés et quasi-sociétés financières dont la fonction principale consiste à fournir des services d'intermédiation financière résultant de la mutualisation de risques, principalement sous la forme d'activités d'assurance directe ou de réassurance (voir point 2.59).

2.101 Les sociétés d'assurance fournissent :

- a) des services d'assurance vie et d'assurance-dommages à des unités individuelles ou à des groupes d'unités ;

- b) des services de réassurance à d'autres sociétés d'assurance.

2.102 Les services des sociétés d'assurance-dommages peuvent être fournis sous les formes suivantes :

- a) assurance contre l'incendie (propriétés commerciales et privées) ;

- b) responsabilité civile (accidents) ;

- c) assurance automobile (dommages subis par l'assuré et dommages causés à des tiers) ;

- d) assurances maritime, aéronautique et transport (y compris les risques en matière énergétique) ;

- e) assurances accident et maladie ;

- f) assurance financière (octroi de garanties et de cautionnements).

Les sociétés d'assurance financière et d'assurance-crédit, encore appelées organismes de cautionnement, octroient des garanties ou des cautionnements garantissant des produits de titrisation et d'autres produits de crédit.

2.103 Les sociétés d'assurance prennent principalement la forme d'entités mutuelles ou constituées en société. Les entités constituées en société sont détenues par des actionnaires et nombre d'entre elles sont cotées en Bourse. Les mutuelles sont détenues par les assurés et reversent leurs bénéfices aux assurés «avec participation» sous forme de dividendes ou de parts gratuites. Les assureurs «captifs» sont en principe détenus par des sociétés non financières et assurent majoritairement les risques de leurs actionnaires.

2.104 Le sous-secteur S.128 ne comprend pas :

- a) les unités institutionnelles qui remplissent chacun des deux critères mentionnés au point 2.117. Elles sont classées dans le sous-secteur S.1314 ;

- b) les sièges sociaux qui supervisent et gèrent un groupe constitué principalement de sociétés d'assurance, mais qui ne sont pas eux-mêmes des sociétés d'assurance. Ils sont classés dans le sous-secteur S.126 ;

- c) les institutions sans but lucratif dotées de la personnalité juridique qui sont au service des sociétés d'assurance mais qui n'exercent pas d'activités d'intermédiation financière. Elles sont classées dans le sous-secteur S.126.

Fonds de pension (S.129)

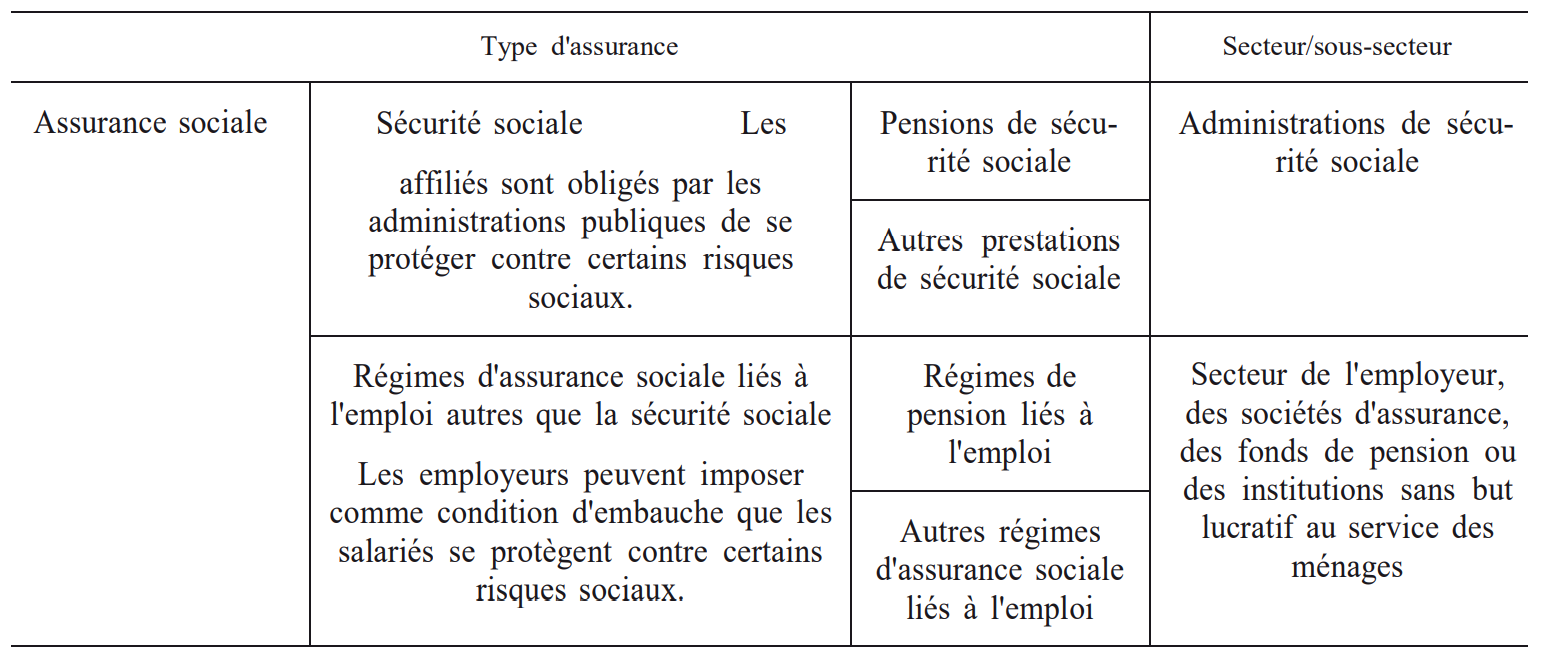

2.105 Définition : le sous-secteur des fonds de pension (S.129) regroupe toutes les sociétés et quasi-sociétés financières dont la fonction principale consiste à fournir des services d'intermédiation financière résultant de la mutualisation des risques et des besoins sociaux des assurés (assurance sociale). Les fonds de pension, en tant que régimes d'assurance sociale, assurent des revenus au moment de la retraite (et souvent des allocations de décès et des prestations d'invalidité).

2.106 Le sous-secteur S.129 ne comprend que les fonds de pension dans le cadre de l'assurance sociale qui correspondent à des unités institutionnelles distinctes des unités qui les ont créées. Ces fonds autonomes sont dotés de l'autonomie de décision et disposent d'une comptabilité complète. Les fonds de pension non autonomes ne sont pas des unités institutionnelles et font partie des unités institutionnelles qui les ont créés.

2.107 Comme exemples de participants à des fonds de pension, on peut citer le personnel d'une même entreprise ou d'un même groupe d'entreprises, les salariés d'un même secteur ou d'une même branche ou encore les personnes exerçant la même profession. Les contrats d'assurance peuvent garantir des prestations :

- a) soit au conjoint et aux enfants de l'assuré en cas de décès de celui-ci ;

- b) soit à l'assuré en cas de retraite ; ou

- c) soit à l'assuré en cas d'invalidité.

2.108 Dans certains pays, ces différents types de risques peuvent être assurés par des sociétés d'assurance vie ou par des fonds de pension. Dans d'autres, il est obligatoire que la couverture de certaines catégories de risques soit assurée par des sociétés d'assurance vie. Contrairement à ces dernières, les fonds de pension sont tenus par la loi de réserver leurs services à des groupes déterminés de salariés et de travailleurs indépendants.

2.109 Les fonds de pension peuvent être gérés par les employeurs ou par les administrations publiques. Ils peuvent également l'être par des sociétés d'assurance pour le compte de salariés, ou bien des unités institutionnelles distinctes peuvent être établies pour détenir et gérer les actifs utilisés pour constituer les réserves et verser les pensions.

2.110 Le sous-secteur S.129 ne comprend pas :

- a) les unités institutionnelles qui remplissent chacun des deux critères mentionnés au point 2.117. Elles sont classées dans le sous-secteur S.1314 ;

- b) les sièges sociaux qui supervisent et gèrent un groupe constitué principalement de fonds de pension, mais qui ne sont pas eux-mêmes des fonds de pension. Ils sont classés dans le sous-secteur S.126 ;

- c) les institutions sans but lucratif dotées de la personnalité juridique qui sont au service des fonds de pension mais qui n'exercent pas d'activités d'intermédiation financière. Elles sont classées dans le sous-secteur S.126.

- Principes fondamentaux de la comptabilité nationale

- Présentation générale

- Histoire de la comptabilité nationale

- Le champ de la comptabilité nationale

- Les opérations sur biens et services

- Les opérations de répartition

- Valeur ajoutée, revenu et épargne

- Les administrations publiques

- Banques et assurances

- Le reste du monde

- Séquence simplifiée des comptes

- Le tableau économique d'ensemble

- Tableaux des ressources et des emplois

- Prix et volumes

- Le produit intérieur brut

- Produits de la propriété intellectuelle

- Les comptes de patrimoine

- Extensions du système

- L'arbitrage

- Théorie économique et comptabilité nationale

- Exercices de comptabilité nationale

- Débats

- Des comptes d'entreprises aux comptes nationaux

- Secteurs et branches

- Séquence complète des comptes

- Agrégats, opérations et autres flux

- Nomenclatures et comptes

- Analyse des comptes nationaux

- Le système européen des comptes

- Comptes nationaux

- Vidéos YouTube

- Ce site n'utilise pas de cookies, ne collecte aucune information sur ses visiteurs et ne comprend pas de publicité